株式投資を始めようと思ったら

『株式投資の資金はいくら必要?』

という事を考えると思います。

今回は、元手100万円からの投資戦略を解説しようと思います。

なぜ100万円なのか?

例えば、10万円ではどうでしょうか?

株式投資での資産運用を考えると、1銘柄あたりに必要な購入資金は、小型株で数万円~10万円程度です。

10万円では、1銘柄のみ購入するだけになってしまいます。

元手資金が100万円あれば、小型株で10銘柄程度、中型株で5銘柄程度買えるので投資戦略が立てやすく、また一般のサラリーマンが株式投資を本格的に始める額としてはちょうどよい額です。

上手く運用できれば、資金をググッと増やすことも可能になります。

それでは、元手資金100万円からの投資戦略を解説していきます。

目次

【株式投資の資金】なぜ元手100万円なのか?

冒頭でも解説したのですが、株式投資を本格的にはじめようと思ったら、資金として100万円程度がちょうどいいと思います。

その理由は、以下になります。

- サラリーマンが現実的に貯金できる額

- 複数銘柄に分散投資できる

- 投資戦略を練ることができる

元手100万円あれば、投資戦略次第で確実に資金を増やすことができると思います。

それでは、元手100万円での投資戦略を解説していきます。

【元手100万円の投資戦略】銘柄選定の5つのポイント!

はじめに、今回の投資戦略は、これから株式投資を始める人が長期的に資産を確実に増やすことを目的とした投資戦略になります。投資法には、短期でリスクを取りながら稼ぐ方法もありますが、当サイトでは、長期的な資産運用としてじっくり確実に資産を増やす方法をおすすめしています。

元手資金100万円を

長期的にじっくり確実に増やす!

そのために、必要なのは銘柄選定になります。銘柄選定こそが資産の増え方を左右することになります。大切なことなので、じっくりと読み進めて下さい。

銘柄選定時に必要な情報は、以下の5点です。

- 配当利回り

- 配当性向

- 増配銘柄かどうか

- 成長性

- 財務状況

それでは順に解説していきます。

1 配当利回り

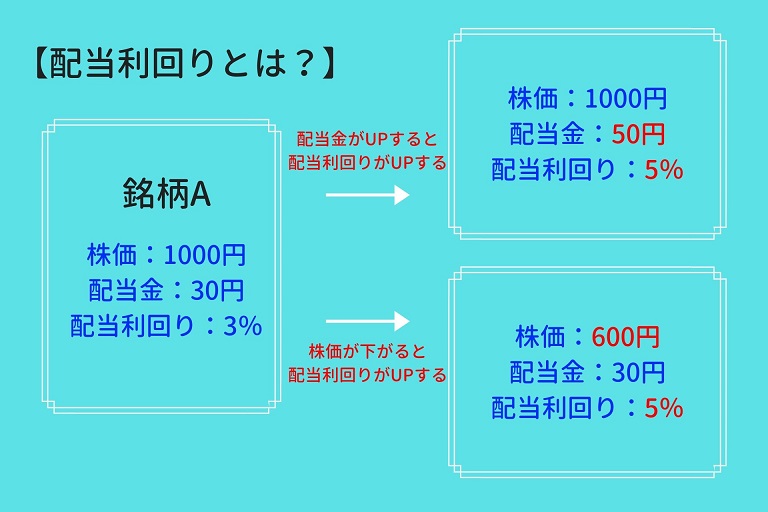

配当利回りは、株価の下支えの役割になります。一般的に高配当銘柄と呼ばれるのが配当利回り3%~4%以上の銘柄になります。

配当利回りとは?

☞ 購入した株価に対し、年間にどれだけの配当金を受け取れるかを表したもの。株価が一定で配当金が上がれば配当利回りは上昇します。また配当金が一定で株価が下がった場合も、配当利回りは上昇します。

【図解1、配当利回りとは?】

配当利回りは、株価の下支えとなります。このことはリスク回避の考えからすると、とても重要です。図解1の例を見てみると、株価が1000円から600円に下がると配当利回りが3%から5%へ上昇しています。通常、3%も5%も高配当と呼ばれる訳ですが、配当利回り5%ラインは投資家に強く意識されるラインになります。

上場企業の配当利回りをチェックしてみて下さい。配当利回り5%以上の銘柄は、数えるほどしかないのがわかります。

つまり、配当利回り5%ラインは、株価が反発しやすい境界線だと言えます。

逆に、配当利回りが5%以上となっても株価が反発せず、常時5%以上の配当利回りとなっている銘柄は、なぜ株価が上昇しないのかその理由を考えてみましょう。

2 配当性向

配当性向は、株主への還元方針が関係しています。会社が事業で稼いだお金のうち、どのくらいの割合を配当金として株主に還元するのか?ということになります。

配当性向とは?

☞ その期の純利益から、株主へ配当金をどのくらい支払っているのかをパーセンテージで表したもの。

【図解2、配当性向とは?】

まず、図解2を見て下さい。あなたが買いたい銘柄は、銘柄A、B、Cの中でどの銘柄でしょうか。直観でよいので答えてみて下さい。

もっとも配当金が多いのが銘柄Bです。純利益100円に対して80円の配当金をもらうことができます。つまり配当性向は80%です。一見、この銘柄は魅力があるように感じるかもしれません。しかし、よく考えてみて下さい。来年や再来年は、どうなるのでしょうか?もちろん、このまま純利益が2倍、3倍と増え続けることができれば、配当金も2倍、3倍と増やすことができるかもしれません。しかし、純利益を2倍、3倍と増やし続けることはそう簡単ではないのです。また、予期せず不況等により業績が悪化しないとも限りません。そうなってしまうと翌年に減配してしまうかもしれません。長期投資する銘柄としては、安定性に欠くことになります。つまり、80%の配当性向は高過ぎます。

次に、銘柄Cをはどうでしょうか?銘柄Cは、配当性向10%なので、純利益の10%しか株主に還元しないということです。残りの90%は会社に利益剰余金として貯めておく、もしくは新しいプロジェクトや事業に投資するのかもしれません。配当性向が10%程度と低い銘柄は、成長性が高い企業も含まれますが、株主還元に対して積極的でない企業の可能性もあります。長期投資という観点からみると、株価が大化けしまぐれ当たりもあるかもしれませんが、避けておくのが懸命です。

長期投資を基本に考えると、配当性向は20%~50%程度の銘柄がおすすめです。

3 増配かどうか

次に、増配かどうかということです。

株主への配当金を増やすことを増配といい、毎年増配する銘柄のことを増配銘柄と呼びます。

【図解、増配銘柄とは?】

銘柄Bは、2020年は配当金が80円でしたが、翌年は40円と大幅減配、翌々年は100円と大幅増配しました。これだけ配当金が安定しないと株価も安定しません。このような銘柄は長期保有には向いていませんので避けておくのが懸命です。

銘柄Cは、毎年、配当金が10円と安定しているものの、雪だるま式に増えていくことができないため長期投資の投資対象としては不向きです。

長期投資に向いているのは

銘柄A、増配銘柄です。

増配銘柄では、毎年配当金が上昇することで、配当金としてもらえる金額が増えていきます。また増配することにより配当利回りが上昇し、その影響で株価も上昇していく傾向にあります。つまり、増配銘柄は株価もじわじわ上昇していく可能性が高いのです。

増配銘柄は、配当金、株価どちらも上昇していくことで、雪だるま式にお金が増えていく、そんな銘柄なのです。

4 会社の成長性

次に重要なのが『会社の成長性』になります。

長期で投資するなら、今後も会社が安定して成長してくれる会社であることが条件になります。

成長性を見るポイントは、以下の4点です。

- 売上高

- 純利益

- 競合との優位性

- 社会から必要とされているか

売上高、純利益は、過去5年間ずっと右肩上がりであることが条件です。

競合との優位性に関しては、独自の技術であったり、有利なシェアが確保されていたりすると安定して稼ぎ続けることができます。また会社がこれからの社会の中で必要とされているかどうか?という視点も大切です。最終的には、社会から必要とされる会社が評価されるようになります。

5 会社の財務状況

会社が事業を遂行することによって、成功すればお金が増えていきます。増えたお金は、一部は配当金として株主に還元されますが、残ったお金は利益剰余金として会社に蓄えられます。事業が軌道に乗っているかどうかを確認する手段として、利益剰余金の推移を確認するという方法があります。順調に利益剰余金が増えているのであれば、事業は軌道に乗っていると判断できます。

【元手100万円の投資戦略】資金効率を向上させる売買タイミングと分散投資

銘柄選定ができたら、次は、いよいよ投資することになります。と言っても、いつでも投資していいのではありません。元手資金の100万円を効率よく増やす戦略が必要です。

元手100万円の投資戦略は、以下の4つです。

- 投資候補5銘柄に絞る

- 相場全体が暴落したタイミングで5銘柄買う

- 10%~20%上昇で利益を確定する

- 再び相場全体の暴落を待って、割安になっている銘柄を買う

それでは、順に解説していきます。

1 投資候補を5銘柄に絞る

まず投資候補を5銘柄に絞りましょう。

投資する銘柄は以下の5つのポイントを満たした銘柄です。

- 高配当銘柄

- 配当性向20%~50%

- 増配銘柄

- 今後の成長期待が持てる

- 財務状況良好

長期投資では、高配当銘柄で、配当性向が20%~50%、毎年増配している銘柄に投資することが基本となります。ずっと保有していても安心できる成長期待と財務状況も大切です。

注意点として、業績悪化により株価の回復困難な銘柄は、投資対象から外しておきましょう。

2 相場全体が暴落したタイミングで買う

業績が良好な銘柄でも相場全体が暴落した時期には、株価は一時的に押し下げら配当利回りが上昇します。このタイミングこそが投資する絶好のチャンスになります。

購入する銘柄:5銘柄

1銘柄あたり投資額:20万円以内

5銘柄に分散投資することによりリスクが低減できます。また時間も分散して数回に分けて売買するという方法も有効です。今回は、元手資金100万円と限られた金額をより有効に増やすため暴落したタイミングで投資することを提案しています。

また、100万円全部使い切る必要はありません。

購入する銘柄が全て10万円以下の小型株であれば、50万円は残ります。まずは、5銘柄から投資を始めて、残った資金は余裕資金として蓄えておきましょう。

3 10%~20%上昇で利益を確定する

次は、利益の確定タイミングについてです。

長期投資の場合、売らずにずっと放置する方法もありますが、できれば10%~20%利益が確保できたら一旦売却することをおすすめします。特に、暴落時に買いを入れているので、10%~20%程度は、数か月で上昇する場合も多いからです。また株式市場は年に数回暴落するのは付き物なので、暴落するたびに振り出しに戻るのではパフォーマンスの低下に繋がります。

年間5%の配当金をもらえる銘柄に投資した場合、売らずに保有すると、配当金で年間5%の利益が発生します。長期投資の考え方としては、配当利回りこそが年間で確保できる最低限確からしいパフォーマンスと考えることができます。

株式を購入して1年以内に、この年間5%よりもパフォーマンスが良くなった時点で売ったとしたら、保有したままよりも効率がよいということになります。例えば、半年で10%株価が上昇した時点で売却すると、年間20%の利回りとも言い換えることができます。

4 再び相場全体の暴落を待って、割安になっている銘柄を買う

一旦、売却し利益が確定できたら、再び相場全体の暴落を待ってから、5銘柄の中から割安になっている銘柄を買います。無理な取引はせず、1年に数回ある暴落のチャンスを待ってから投資します。

あとは、1~4を繰り返します。

【株式投資の資金】元手100万円で年間20%のパフォーマンスを目指そう!

今回から実践編になります。

元手資金100万円で株式投資初心者がどのようにしたら、失敗なく上手に資産運用できるのか?

長期投資を基本として、配当利回り重視での銘柄選定方法、そして、資金効率を向上させるための売買タイミングと分散投資について解説してきました。

世界的に有名な投資家ウォーレン・バフェット氏の年間パフォーマンスがどれくらいかご存じでしょうか?

平均すると年間20%程度のパフォーマンスです。

超一流の投資家で年間20%程度なのです。

短期投資で億万長者になった投資家は、数えればいくらでもいるかもしれません。でも短期で勝った人は長期で勝ち続けることはできません。

株式投資は、長期で時間を味方に付ければパフォーマンスは安定します。あなたの投資スタンス、投資ルールを早く身に付けることで、あなたに明るい未来が開けてきます。