株式投資の『NISA(ニーサ)』という制度を知っていますか?

『NISA(ニーサ)』って何?

まだご存じない人は、今回、しっかり勉強して下さい。

実は、『NISA(ニーサ)』は、株式投資をするなら絶対に知っておきたい制度なのです。『NISA(ニーサ)』を利用するには『NISA口座』を開設する必要があります。株式投資をするなら使わないと絶対に損な制度ですので、しっかりと理解して有効に利用しましょう。

それでは『NISA(ニーサ)』について、初心者にわかりやすく解説していきます!

目次

NISA(二ーサ)とは何?

NISAとは年間120万円までの投資金額に対し、売却益や配当金が非課税になる制度です。

一般口座や特定口座では、運用で利益が発生した場合、20.315%の税金が徴収されることになっています。この税金を非課税にしてくれるとってもお得な制度なのです。

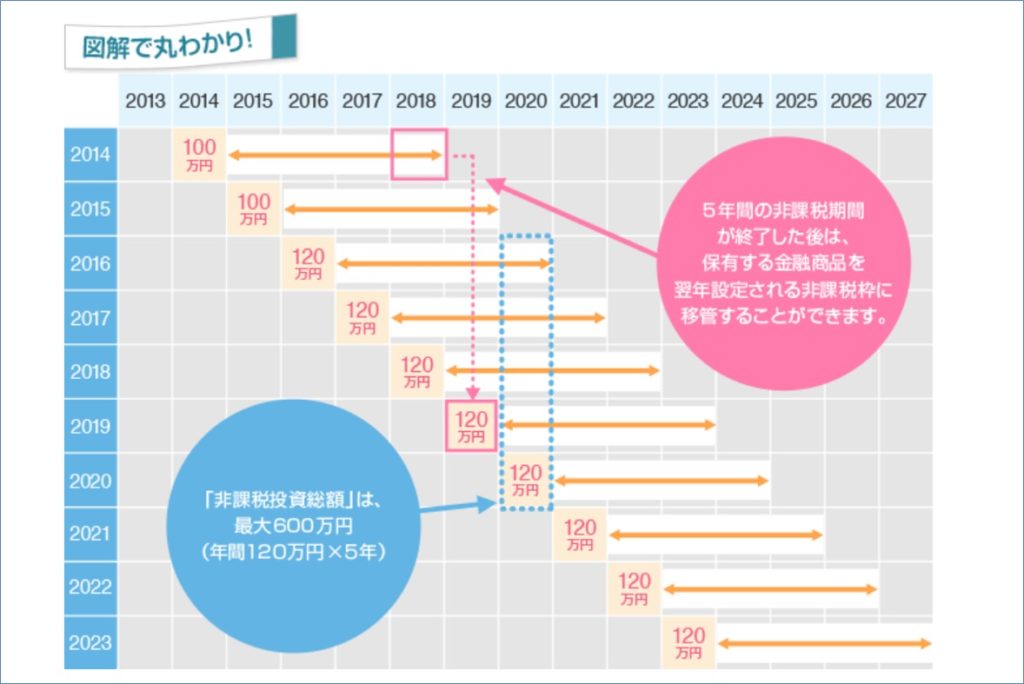

NISA制度は2014年からはじまり、2023年までの10年間、毎年新たな投資枠として120万円が非課税枠として設けられます。非課税期間は最大5年間で、5年に満たず売却した場合は、非課税枠を使ったものとなります。

<表. NISA>

| 非課税対象 | 株・投資信託の値上がり益、配当金(※) |

| 非課税投資枠 | 年間120万円(繰越不可) |

| 非課税期間 | 5年間 |

| 投資最大金額 | 120×5=600万円 |

| 制度継続期間 | 2014年~2023年までの10年間 |

| NISA口座対象者 | 20才以上 |

(※)配当金は、受け取り方法を『株式数比例配分方式』にしている場合のみ非課税。

<図解. NISA(楽天証券より引用)>

NISA制度は広がりを見せており、つみたてNISAやジュニアNISAも開始しています!今後もさらに拡大していく可能性があります。

つみたてNISA 2018年1月からスタート!

年間40万円の投資金額に対し非課税

非課税期間:20年間

ジュニアNISA 2016年4月からスタート!

年間80万円の投資金額に対し非課税

非課税期間:年齢が0才~19才まで

【NISA(ニーサ)口座】開設時の3つの注意点

NISA口座を開設するときには以下の3つの注意点があります。

- どの証券会社で開設する?

- 特定口座または一般口座の開設が必要

- 特定口座や一般口座との損益通算不可

順に解説していきます。

1 【NISA口座】どの証券会社で開設する?

NISA口座をどの証券会社で開設するかについて、初心者におすすめの証券口座のSBI証券、楽天証券、GMOクリック証券は永年手数料無料なので、この中から選択するのがおすすめです。

せっかくの非課税枠も売買手数料が高い証券会社を選んでは効果も減ってしまいます。特定口座と共に利用することを考えると、おすすめの3社に絞られます。

(他、松井証券、マネックス証券、カブドットコム証券も永年手数料無料。)

またNISAは、1人1口座です。

複数の証券会社で口座を開設することはできません。もしNISA口座を他の証券会社に変更したい場合は、変更する手続きが必要になります。金融機関の変更は年単位でできるものの手続きが必要となったりデメリットもあるため、開設時にどの証券会社が利用しやすいのかじっくり考えて開設しましょう。

2 【NISA口座】特定口座と同時に開設する

次に知っておきたいことは、NISA口座は単独では口座開設ができないという点です。一般口座もしくは特定口座を開設していることがNISA口座を開設できる条件になります。

これから株式投資を始める初心者の人は、NISA口座と特定口座を同時開設するのがおすすめです。そうすると開設する手間が一度で済むので、余計に書類を準備する手間が省けます。一般口座は開設するメリットがありませんので、特定口座と併せて口座を開設しましょう。

特定口座(源泉徴収あり)、特定口座(源泉徴収なし)のどちらを選ぶかは、【株式投資の始め方】に特定口座(源泉徴収あり)、特定口座(源泉徴収なし)の違いをまとめていますので、自分の投資方針や生活プランのことをじっくり考えて選択して下さい。

3 【NISA口座】特定口座との損益通算はできない

NISA口座は特定口座や一般口座から独立しているので、損益通算ができません。NISA口座で長期運用する人は、はじめは気にならないかもしれませんが、売却時には関係してくるので知っておいたほうがいいでしょう。

例えば、NISA口座で年間20万円の損が出て売却、特別口座で年間20万円の利益が出て売却した場合、損益通算ができませんので、特定口座からは、20万円の利益に対して20.315%の税金が徴収されます。もしも、どちらも特定口座での運用であれば、年間トータルで損益なしとなるので、税金を徴収されることはありません。

このようにNISA口座は他の口座から独立しているので、他の口座と損益通算ができないことになっています。

NISA(二ーサ) 5年後はロールオーバー?

NISAは非課税期間が最大5年となっています。この間は売却益や配当金に対して非課税となっています。

『それじゃあ、5年後はどうなるの?』

そんな疑問が湧いてくると思います。

もし5年後まで株式を保有している場合、以下の3つから選択することになります。

- 株を売却する

- ロールオーバーする

- 特定口座などの課税口座に払い出す

1 株を売却する

まずは株を売却するという選択になります。もちろん、運用益が発生していれば非課税となります。

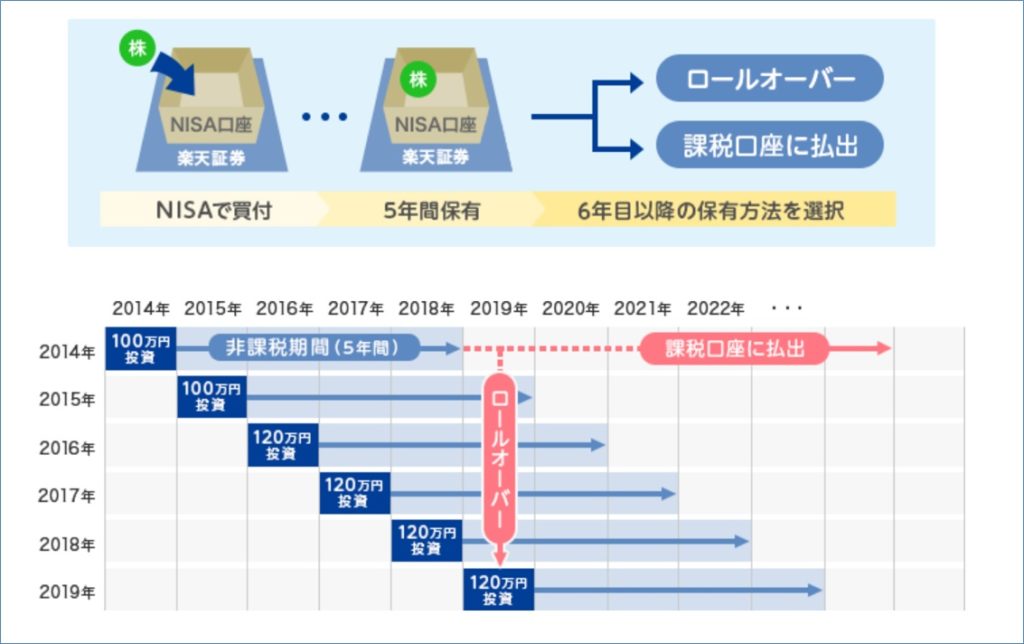

2 ロールオーバーする

<図解. ロールオーバー(楽天証券より引用)>

ロールオーバーとは、5年目を超えてもNISA口座で保有を続けたい場合は、6年目のNISA買付枠として商品を移し換えることを言います。非課税期間満了まで保有していた場合は、商品の時価が移し換え時点で、年間NISA口座枠上限の120万円分を超えていてもロールオーバーすることができます。

これは大きなメリットですね。

3 特定口座などの課税口座に払い出す

NISA口座から、特定口座や一般口座に払い出すことになります。払い出し後に売却すると他の株式との損益通算ができることになります。

どの選択がベストなのかは、状況によりますが、NISA口座で保有している株価が順調に上がっている場合などは、ロールオーバーがいいと思います。逆にNISA口座で損が発生して、特定口座で利益が発生しているなら、NISA口座から特定口座へ払い出し売却、損益通算すると税金を減らすことができます。

NISA(ニーサ)は、売却益や配当金が非課税の超お得な口座!

今回は、NISA(ニーサ)について解説してきました。

株式投資の売却益や配当金が非課税なのは大きなメリットです。また、証券会社をしっかり選ぶことで売買手数料も無料にできるのです。こんな制度は利用しない手はありません。最大で年間120万円までの投資枠があるので、できるだけ有効に利用しましょう!